いよいよ第3のアプリケーション開発に着手します! たっきん(Twitter)です!

ここまで「窓埋め」、「仲値&ゴトー日」の2つのアプリケーションを開発し、現在は本番口座環境で実運用を開始しています。

運用当初は軽微な不具合等がそこそこ出てきましたが、最近は安定して動作するようになってきたため、そろそろ第3のアプリケーションを開発していこうと思います。

第3のアプリケーションを選定するにあたり、色々候補を考えた末、「テクニカル分析」に決めました。

「テクニカル分析」と言えば色々な種類がありますよね!

トレンド系では「移動平均線」、「一目均衡表」、「ボリンジャーバンド」、オシレーター系では「RSI」、「MACD」、「ストキャスティクス」などが有名ですかね。

テクニカル分析アプリの開発方針としては、1つのテクニカル分析に絞るのではなく、複数のテクニカル分析結果を組み合わせて勝率の高いパターンや傾向を探っていこうと考えています。

そしてなるべく試行回数を増やせるパターンを見つけていきたいとも考えています。

「窓埋め」、「仲値&ゴトー日」アプリを運用していてネックに感じていたことは試行回数が少ないことでした。

例えば「窓埋め」ですと週1回、「仲値&ゴトー日」ですと1ヵ月に3回ほどしか機会が訪れないですし、訪れたとしても勝率の高いパターンでなければトレードは実施しません。

しかし、「テクニカル分析」では上記の例に挙げたように種類が豊富であり、しかも時間足で切り分ければ、

- 短時間足(1分足~5分足) ⇒ スキャルピング

- 中時間足(10分足~60分足) ⇒ デイトレード

- 長時間足(日足) ⇒ スイングトレード

のような複数のトレードスタイルで運用できると考えています。

特に、スキャルピングについてはシステムトレードとのシナジーは抜群であるため、短時間足を中心にアプリケーションの開発を進めていこうと思います。

テクニカル分析手法の紹介

ここでは一般的に有効と言われているテクニカル分析手法を紹介していきます。

テクニカル分析手法は多くの種類が提案されていますが、ここでは有名な手法に絞って紹介します。

※各テクニカル分析手法については書籍や他のサイト等でかなり多くの情報が出回っているため、ここでの詳細説明は割愛し要点だけを紹介していきます。

トレンド系指標

トレンド系指標は値動きのトレンド(上昇、下降、横ばい)や強さ、勢い分析するための指標です。

有名なものとしては「移動平均線」、「一目均衡表」、「ボリンジャーバンド」などがあります。

移動平均線

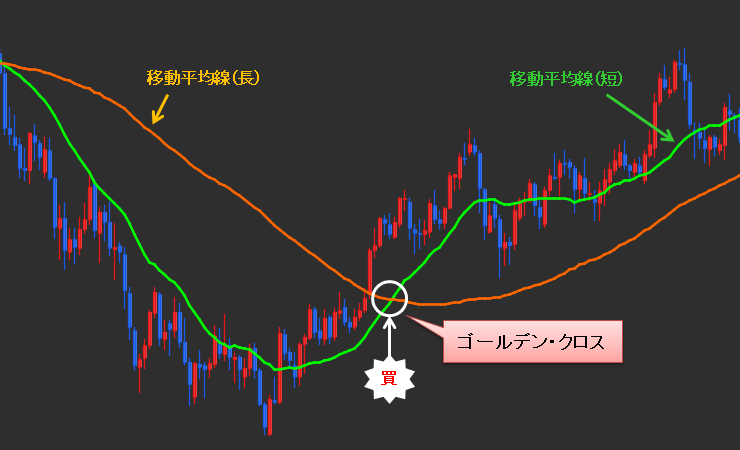

移動平均線を使った売買手法として有名なのが「ゴールデン・クロス」と「デッド・クロス」になり、トレンド転換の判断に利用されることが多いです。

<ゴールデン・クロス>

短期・長期の移動平均線のうち、短期の移動平均線が長期の移動平均線を下から上へ突き抜けたときの交差点のことを言います。

ゴールデン・クロスが発生するとトレンドが下降→上昇へ転換したことを示しており、買いの判断材料として利用されます。

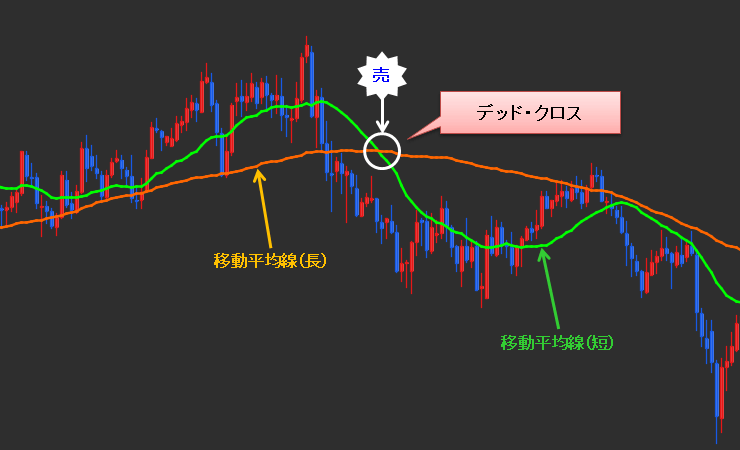

<デッド・クロス>

短期・長期の移動平均線のうち、短期の移動平均線が長期の移動平均線を上から下へ突き抜けたときの交差点のことを言います。

デッド・クロスが発生するとトレンドが上昇→下降へ転換したことを示しており、売りの判断材料として利用されます。

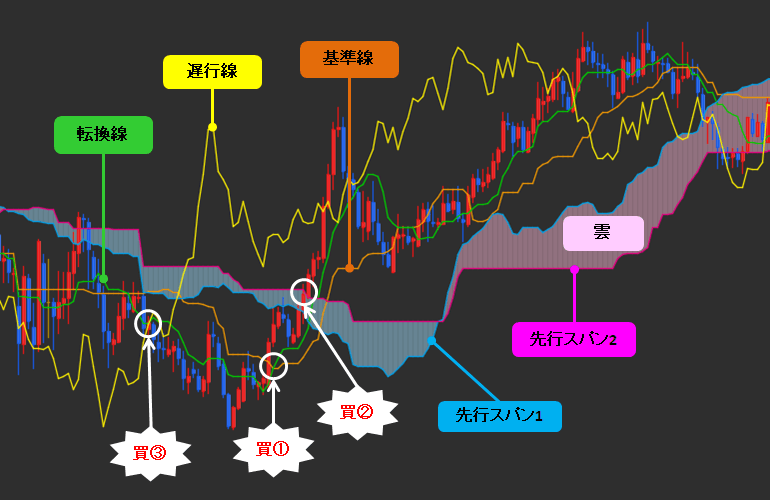

一目均衡表

一目均衡表は基準線、転換線、遅行線の3本線と、2本の先行スパン線から形成される雲によって構成されています。

「相場は買い手と売り手の均衡が崩れた時に大きく動くため、どちらが優勢かが分かればよく、それを一目で知ることができる」といったポリシーで考案された指標になります。

一目均衡表の使い方ですが、以下の条件を満たしたときはトレンドが好転したとされ、買いの判断材料として利用されます。

<買いシグナル>

- 買①:転換線 > 基準線

- 買②:ローソク足 > 雲

- 買③:遅行線 > ローソク足

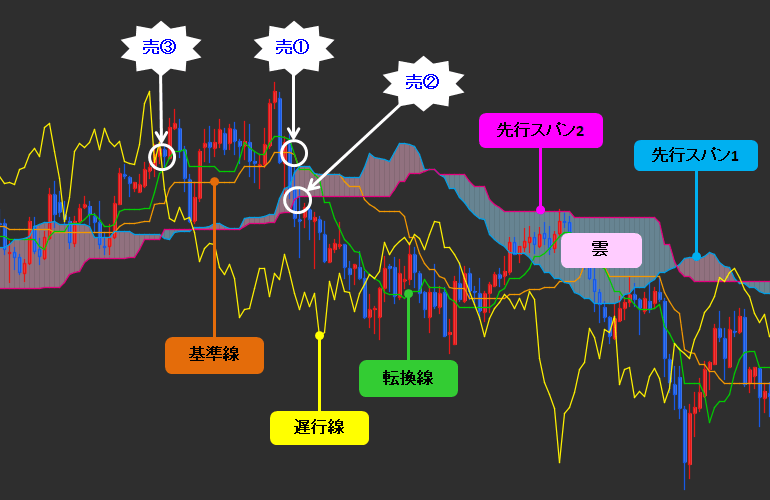

逆に、以下の条件を満たしたときはトレンドが逆転したとされ、売りの判断材料として利用されます。

<売りシグナル>

- 売①:転換線 < 基準線

- 売②:ローソク足 < 雲

- 売③:遅行線 < ローソク足

ちなみに、買いシグナル3つが全て条件を満たすと強力な買いシグナルとなり「三役好転」、売りシグナル3つが全て条件を満たすと強力な売りシグナルとなり「三役逆転」と言われています。

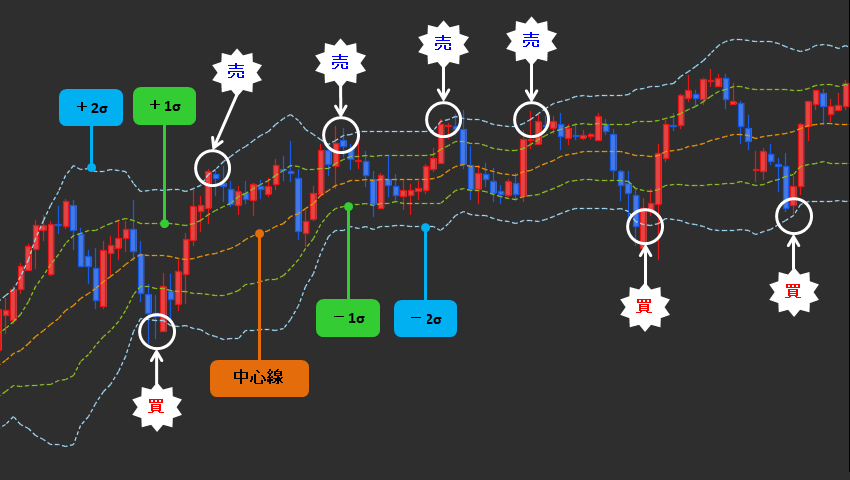

ボリンジャーバンド

ボリンジャーバンドは、1本の平均値と複数からなる標準偏差で構成されており、確率統計的な観点から変動範囲を予想する指標になります。

標準偏差のレンジは『σ(シグマ)』で表され、平均値より上のレンジを+1σ、下のレンジを-1σと表現されます。

これを2倍したものが+2σ・-2σになります。

正規分布の理論によると、+1σ、-1σに収まる確率は約68.2%、+2σから-2σに収まる確率は約95.4%となります。

ボリンジャーバンドは順張り型と逆張り型の2種類の活用法があります。

<順張り型>

バンドの幅が狭くなっていき横ばい状態を続けた後、トレンドが発生する可能性が高い傾向がある特性を利用した方法になります。

ハンド幅が収束して横ばい状態を続けているときの値動きに注目し、終値が±2σをはみ出したら、順張りでのエントリー判断として利用します。

<逆張り型>

レンジ相場のときに有効な方法であり、+2σを上値抵抗線、-2σを下値支持線とみなし、為替の値が+2σに到達したら「売り」、-2σに到達したら「買い」の判断材料として利用します。

オシレーター系指標

オシレーター系指標は買われ過ぎ、売られ過ぎといった相場の過熱感を分析するための指標です。

有名なものとしては「RSI」、「MACD」、「ストキャスティクス」などがあります。

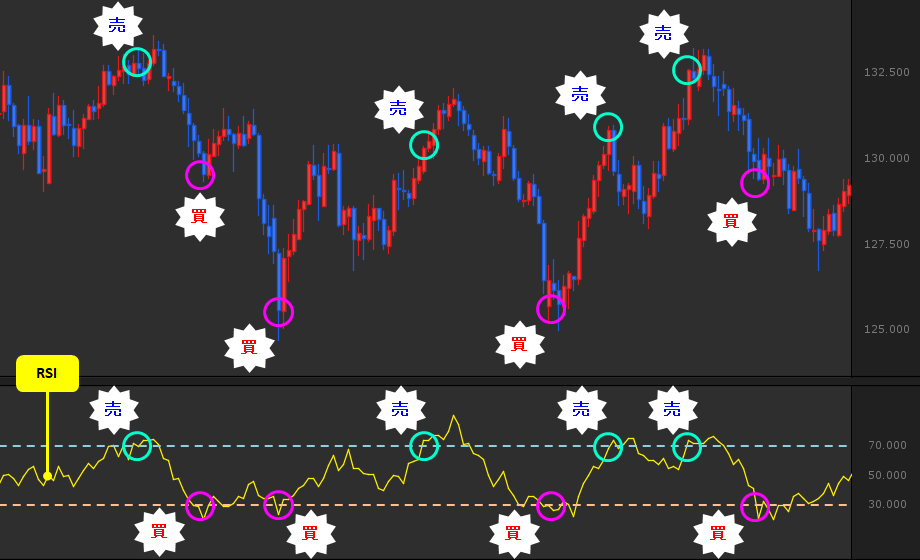

RSI

RSIは買われすぎか、売られすぎかを判断するための指標になります。

一般的にRSIが20%~30%を下回ると売られすぎ(買いシグナル)、70%~80%を上回ると買われ過ぎ(売りシグナル)の判断材料として利用されます。

RSIはレンジ相場の時に有効な方法であり、上下にトレンドが出ているときの的中率は低くなる傾向にあります。

MACD

MACDは、MACDとシグナルという2本の線の交差をトレンド発生のシグナルとして利用する方法です。

MACDも逆張り型と順張り型の2種類の活用法があります。

<逆張り型>

MACD線がシグナル線を下から上に抜けると上昇トレンド発生(買いシグナル)、逆に上から下に抜けると下降トレンド発生(売りシグナル)と判断します。

2本の線が交差する角度が大きいほど強いトレンドが発生すると言われています。

<順張り型>

MACD逆張り型でエントリー後、MACD線が0ライン(図中の黄色の線)を超えたら本格上昇/下降と判断し、買い増し/売り増しの判断として利用します。

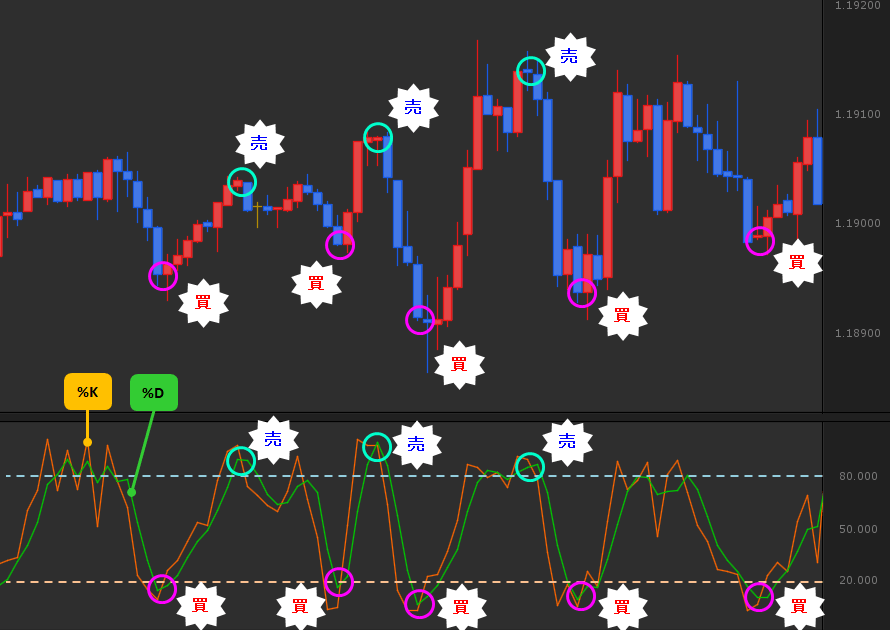

ストキャスティクス

ストキャスティクスは、「%K」と「%D」の2本の線を利用して、買われすぎ、売られすぎとエントリータイミングを判断するための指標になります。

「%K」が20%以下の時は売られ過ぎ水準であり、さらに20%以下のときに「%K」線が「%D」線を下から上に抜けると買いシグナルとなります。

逆に、「%K」が80%以上の時は買われ過ぎ水準であり、さらに80%以上のときに「%K」線が「%D」線を上から下に抜けると売りシグナルとなります。

RSI同様にストキャスティクスもレンジ相場の時に有効な方法であります。

まずは移動平均線をチャートに表示させてみた

手始めにまずはOHLCデータを基に移動平均を算出し、チャート上に表示させてみました。

下記にその動画を載せています。

左側のデータテーブルには「ゴールデン・クロス」または「デッド・クロス」が発生したタイミングの日時を一覧化し、選択された日時のチャートを右側に表示させています。

こちらはまだ開発段階であるため、詳細分析機能はまだ実装されていません。

他のテクニカル分析結果の一覧化とチャート表示、各々の詳細分析機能はこれから実装していくことになります。

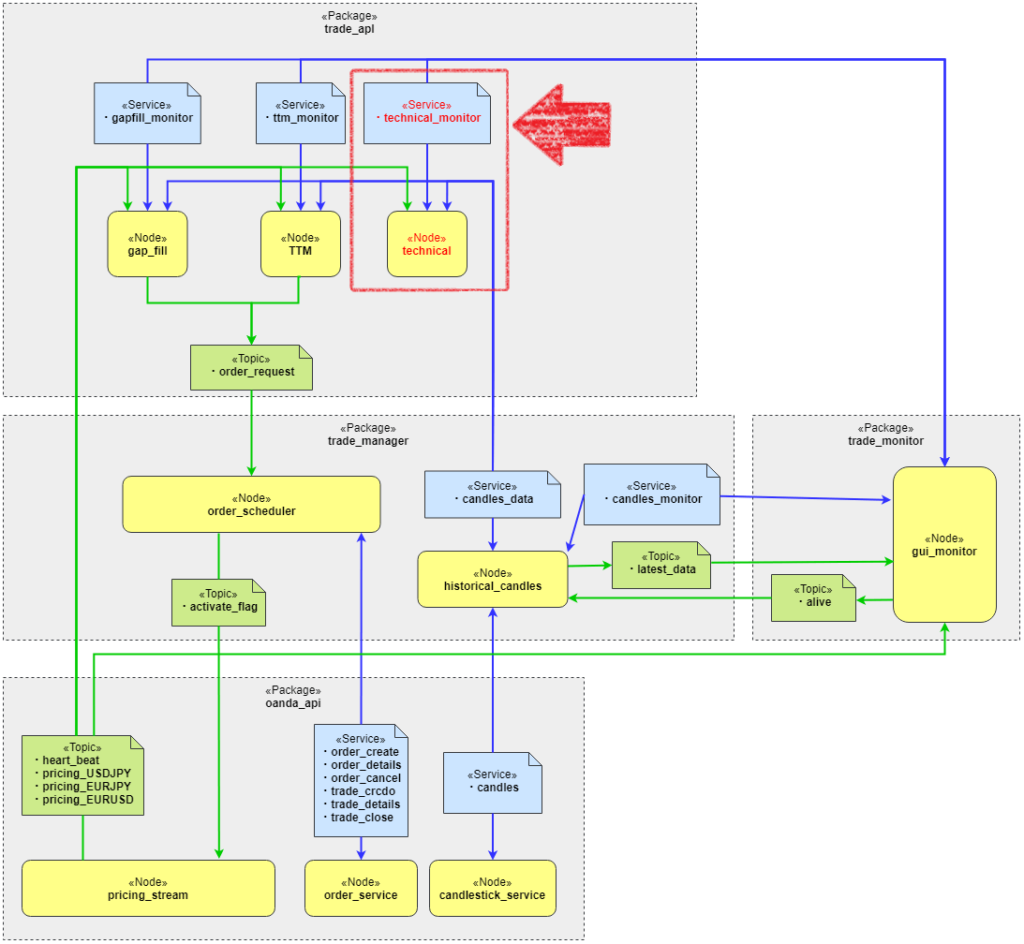

また、シストレ・アーキテクチャ図もアプリケーション層に「テクニカル分析」ノードを追加し、更新しておきました。

<シストレ・アーキテクチャ ver.1.1.2>

さいごに

先行して開発した「窓埋め」、「仲値&ゴトー日」アプリも安定して運用できるようになってきたため、第3のアプリとして「テクニカル分析」の開発に着手しました。

「窓埋め」、「仲値&ゴトー日」アプリ運用では試行回数の少なさがネックになっていたため、「テクニカル分析」では短時間足(1分足~5分足)のスキャルピングを中心にトレードの自動化を行い、試行回数を増やしていく方針です。

今回は手始めに移動平均を算出し、チャート上に表示させてみました。

次回のブログ更新までには他のテクニカル指標の算出から表示までをできるようにしていこうと思います。

では、次回の更新まで!

コメント